Informes noticias

-

RABOBANK: Informe Lácteo Global 3° trimestre de 2023 11/9/2023

![]()

Resumen

En los últimos meses, los precios más bajos de la leche en la mayoría de las regiones lecheras clave del mundo han reducido la oferta. En el hemisferio norte, la oferta se está contrayendo, impulsada por una disminución del rebaño y un rendimiento más débil en los EE. UU. y por un clima variable y márgenes estrechos en la UE. Todos los ojos estarán puestos en Nueva Zelanda en las próximas semanas a medida que la producción aumente rápidamente hasta el pico de octubre. Las expectativas iniciales pedían una temporada de producción más sólida, especialmente frente a la debilidad de la temporada anterior. Sin embargo, los recientes recortes en el precio de la leche están obligando a los productores de leche a reducir los costos de producción. Estas medidas, sumadas a la furia de El Niño, significan que podría surgir un pico más bajo en el país durante un año más.

La atención sigue centrada tanto en la oferta como en la demanda en China. Inicialmente considerado como fundamental para la recuperación del mercado mundial de productos lácteos, convergen innumerables factores que impulsan aún más en el futuro la tan ansiada recuperación de la demanda china. La gravedad de los obstáculos económicos y la duración de la pausa en el crecimiento económico están envueltas en incertidumbre, lo que reduce la probabilidad de una fuerte recuperación de la demanda que proporcionaría una sólida base alcista para los mercados lácteos mundiales y limitaría las expectativas de un aumento de las importaciones este año.

A su vez, persiste el delicado equilibrio entre oferta y demanda. La desaceleración de la producción mundial de leche eventualmente igualará el tibio crecimiento de la demanda observado en la mayoría de las regiones, evitando nuevas caídas de precios.

Sin embargo, persiste un rayo de optimismo en lo que resta del año; El precio de la leche Clase III en EE. UU. y el precio promedio ponderado por GDT cayeron a mínimos del nivel de Covid en las últimas semanas, lo que permitió a los compradores reponer existencias a precios de ganga.

La demanda de México, el segundo mayor importador de lácteos, ha sido sólida, respaldada por un peso más fuerte. Y, aunque el índice GDT se ha debilitado, la demanda no se ha evaporado. Históricamente, China ha representado alrededor del 50% de las ventas, pero desde el segundo trimestre ha oscilado entre aproximadamente el 30% y el 40%.

En opinión de Rabobank, es cada vez más probable que se produzca un posible efecto latigazo, y es posible que surja un resurgimiento de la demanda meses antes de que la producción mundial de leche pueda recuperarse. En el segundo trimestre de este año, declaramos que “siempre es más oscuro antes del amanecer”. Las nubes permanecen este trimestre, pero la tormenta no durará para siempre. Si aumenta la confianza de los compradores y los consumidores vuelven a adquirir productos en masa, es posible que al mundo le falte leche, lo que brindará una pista firmemente alcista hacia 2024. Hay motivos para el optimismo en los próximos meses, pero sólo después de que los productores de leche superen la dolorsa crisis financiera actual.

![]()

Mercados Lácteos Regionales

Estados Unidos:

Los precios de la leche rebotaron desde los mínimos, pero el dolor en las granjas no ha cesado. La producción se está contrayendo, pero la demanda no es lo suficientemente firme como para hacer subir los precios materialmente.

Unión Europea:

La inflación de los precios de los alimentos se desaceleró en el segundo trimestre de 2023, pero los precios se mantienen muy por encima de los niveles de 2021. No se espera una respuesta generalizada a la caída de los precios de los alimentos hasta 2024.

China:

Los principales procesadores de lácteos informan de una modesta recuperación de la demanda. Sin embargo, no se esperan importaciones interanuales positivas hasta finales de 2024 o principios de 2025.

Nueva Zelanda:

Los precios previstos de la leche en la explotación para la temporada de producción 2023/24 se han revisado dos veces a la baja y están por debajo del costo de producción para la mayoría de los productores.

Australia:

El suministro de agua para riego y alimentos concentrados es suficiente antes del pico de la temporada, a pesar de las precipitaciones invernales inferiores a la media, y se prevén tres meses secos para el futuro.

Sudamérica:

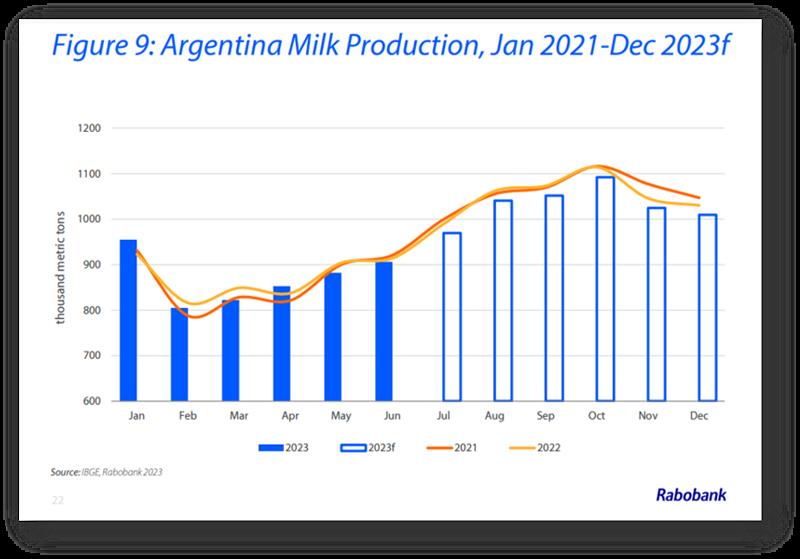

Se espera que la producción de leche de Brasil experimente un crecimiento moderado, mientras que en Argentina se esperan caídas interanuales en el segundo semestre de 2023.

Enfoque Global

Rabobank rebaja su previsión de producción de leche para 2023. Se prevé que la producción de leche de las 7 grandes regiones exportadoras crezca un 0,3% interanual en 2023. La rebaja con respecto a la estimación del último trimestre del 0,5% se debe a reducciones en la mayoría de las regiones globales clave, incluidos EE. UU., la UE y Nueva Zelanda.

En 2024, se espera que la producción aumente un 0,4%, mucho menos que el aumento promedio anual del 1,6% del período 2010-2020.

La producción de leche está aumentando rápidamente hacia el pico estacional en Oceanía, con especial atención a la producción de sólidos lácteos en Nueva Zelanda.

Los productores de la región están estresados tras las importantes reducciones previstas en el precio de la leche por parte de Fonterra y otros procesadores, lo que presiona los márgenes ya que los costos de producción siguen siendo elevados.

Se espera que la producción total de la temporada sea inferior, impulsada por el débil precio de la leche, y el mercado seguirá de cerca el pico de octubre.

El precio promedio ponderado por GDT se ha debilitado hasta hace poco, cayendo a mínimos del nivel de Covid a mediados de agosto. Antes del repunte del GDT del 4 de septiembre, el precio promedio ponderado de la leche entera en polvo, el producto líder de la región, cayó a su nivel más bajo desde la "recesión de los lácteos" en 2016. La demanda no se ha evaporado por completo en las subastas, pero las cantidades mayores ofrecidas por Fonterra ha contribuido a la caída de los precios.

En el hemisferio norte, menos vacas y menor rendimiento significan que la producción estadounidense tendrá dificultades para lograr ganancias durante el segundo semestre. Se espera un volumen de torres planas en la UE en los próximos meses frente a fuertes comparables del año anterior.

Hasta la fecha, la recuperación de la demanda de productos lácteos de China no ha contrarrestado el fuerte crecimiento de la producción interna de leche. El crecimiento de la producción de leche se desacelerará en el segundo semestre de 2023 y 2024, pero no se espera un reequilibrio completo del mercado en el corto plazo.

La búsqueda de Nueva Zelanda de mercados fuera de China tiene un efecto dominó. La LPE de la UE no ha tenido precios competitivos en los mercados globales desde hace algún tiempo. Más recientemente, las exportaciones de LPD (y FFMP) de la UE se han enfrentado a una mayor competencia en mercados que tradicionalmente se inclinan más hacia los proveedores europeos, especialmente durante la temporada baja de Nueva Zelanda. Esto podría dar lugar a que se destine más leche al queso, en lugar de LPD y manteca.

El efecto dominó continúa hasta Sudamérica. Los precios más bajos de los productos lácteos de Oceanía han hecho que los productos de origen argentino y uruguayo sean menos competitivos en el norte de África y otras regiones. Los envíos a Brasil, donde tienen una ventaja competitiva como parte del Mercosur, han aumentado. Sin embargo, los precios más bajos de la leche en Brasil están añadiendo presión política para que Brasilia considere restricciones a las importaciones de sus vecinos del sur.

![]()

Argentina:

Se espera una menor producción en el segundo semestre de 2023. La producción de leche se mantuvo casi sin cambios durante el primer trimestre de 2023 y aproximadamente un 0,5% menos en el segundo trimestre de 2023 interanual.

Sin embargo, el escenario base para la segunda mitad de 2023 es una disminución más significativa. El forraje limitado, los mayores costos de los concentrados y los bajos márgenes en las explotaciones se encuentran entre las principales razones de la menor producción prevista. El fenómeno de El Niño debería traer precipitaciones adicionales a algunas partes del país y, por ahora, no es un factor importante en las perspectivas de producción de leche.

La volatilidad macro impacta los márgenes. La incertidumbre que rodea las perspectivas macroeconómicas en Argentina, agravada por las próximas elecciones presidenciales en octubre, está dificultando que los productores tengan claridad sobre sus costos y márgenes debido a un tipo de cambio volátil y una inflación muy alta.

Un peso más débil significa precios más altos de los granos. La importante depreciación del tipo de cambio oficial, que se debilitó alrededor del 22% en agosto tras los resultados de las elecciones PASO de $ 287 a $ 350 por dólar, está provocando un aumento de los precios internos de los cereales.

Las exportaciones disminuyeron con los precios globales más bajos.

Las exportaciones cayeron un 14,5% en términos de volumen durante los primeros seis meses del año, en comparación con el mismo período de 2022. Como lo ha hecho el mercado global

Aunque bajaron en 2023, las exportaciones de Argentina se han concentrado en el mercado brasileño, donde puede alcanzar precios más altos en comparación con otras regiones, debido al acuerdo comercial favorable del Mercosur.

El consumo interno se debilitará en el segundo semestre de 2023.

El consumo interno general de productos lácteos se ha mantenido relativamente estable en términos de volumen en los últimos años.

Los subsidios gubernamentales a los consumidores y los cambios en el comportamiento de los consumidores, reemplazando productos de mayor valor por alternativas de menor precio, han ayudado a enfrentar el aumento de la inflación. Sin embargo, la mayor velocidad de la inflación este año podría afectar a los consumidores de manera más significativa y provocar algunas caídas en el consumo general de lácteos durante la segunda mitad de 2023.

Consumo ligeramente menor para equilibrar la disponibilidad exportable. En términos de volumen, las exportaciones de lácteos probablemente continuarán con la tendencia al ritmo actual y registrarán una disminución de alrededor del 15% para el año 2023 en su conjunto. La menor producción podría compensarse con un menor consumo interno y mantener equilibrada la disponibilidad para las ventas a Brasil.

La baja disponibilidad de alimento sigue siendo un riesgo clave. Las condiciones secas han limitado el crecimiento de los pastos en los últimos meses y los efectos de las condiciones de sequía a finales de 2022 y principios de 2023 han resultado en una disponibilidad limitada de forraje en los silos. Si el clima seco se mantiene en el tercer trimestre y los pastos no crecen más rápidamente, la producción podría verse afectada más gravemente en los próximos meses. En cualquier caso, los productores enfrentan una segunda mitad de condiciones inciertas y costos más altos.

![]()

Que ver hacia adelante

En lo que va del año (enero-julio), las importaciones de leche entera en polvo (WMP) de China han disminuido un 40% con respecto al año anterior y un 47% menos que la fuerte demanda de 2021. Las importaciones de leche desnatada en polvo, suero y queso de China han aumentado un 21%, un 25% y un 18%, respectivamente, pero representan un volumen mucho menor que el de WMP.

Se seguirán de cerca los signos de un aumento de las compras, especialmente debido al crecimiento más débil previsto de la producción de leche en las regiones exportadoras de lácteos.

La producción de leche de Nueva Zelanda hasta el pico de la temporada será observada de cerca mientras los compradores globales estiman la disponibilidad del producto hasta 2024.

Los signos de debilidad significativa podrían hacer que los compradores regresen al mercado, haciendo subir los precios.

La furia de El Niño, o la falta de ella, podría alterar la producción de leche en partes clave del mundo.

Una desviación significativa de los patrones climáticos normales, especialmente en regiones estacionalmente significativas como Oceanía, podría cambiar las expectativas de producción.

Los precios del petróleo han subido ligeramente en los últimos meses, alcanzando en agosto un nivel no visto desde abril. Los recortes de producción en Arabia Saudita han restringido la disponibilidad de suministro. Sin embargo, es poco probable que se produzcan nuevos aumentos sustanciales de precios, impulsados por las preocupaciones sobre la economía china.

Ganancias adicionales podrían respaldar las economías de los países productores de energía, pero aumentarían los costos en otras áreas, cambiando el poder adquisitivo y las tendencias de la demanda.

Recientemente, en los mercados estadounidenses ha estado presente el tema de las tasas de interés “más altas por más tiempo”. La orientación de la Reserva Federal sigue siendo que es poco probable que se reduzcan las tasas antes de 2024, y este punto de vista es cada vez más aceptado entre los operadores.

La resistencia de la economía estadounidense persiste, pero se está observando de cerca el crecimiento económico mundial para medir la demanda de lácteos en los próximos meses.

India está experimentando sequía y tiene exportaciones limitadas de ciertos productos, como trigo, arroz y azúcar. Las enfermedades han reducido el número de vacas y los precios de la leche están subiendo rápidamente. Cualquier necesidad de importación de lácteos del mayor país productor y consumidor de lácteos del mundo podría asustar a los mercados lácteos, proporcionando un impulso inesperado a la demanda del país más poblado del mundo.

![]()