Informes noticias

-

Participación del Productor y la Industria en el Valor de la Cadena 28/3/2024

![]()

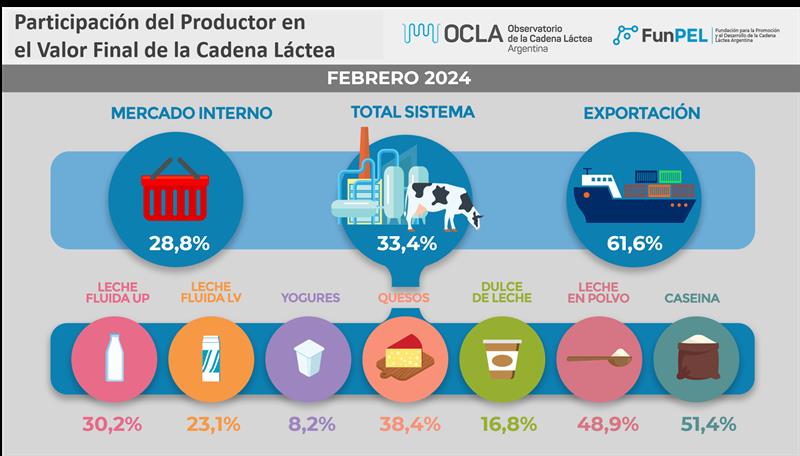

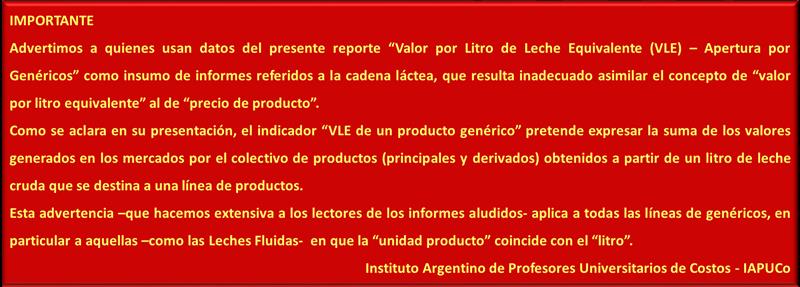

En el flyer superior se puede observar la participación que tuvo el precio al productor sobre el valor final que paga el consumidor, en primera instancia por mercados (interno y externo) y el total del sistema y luego por grupos de productos genéricos, siempre comparando en litros de leche equivalentes. El flyer inferior con la misma metodología de comparación pero entre el precio al productor y el valor de salida de fábrica, es decir al precio que vende la industria.

![]()

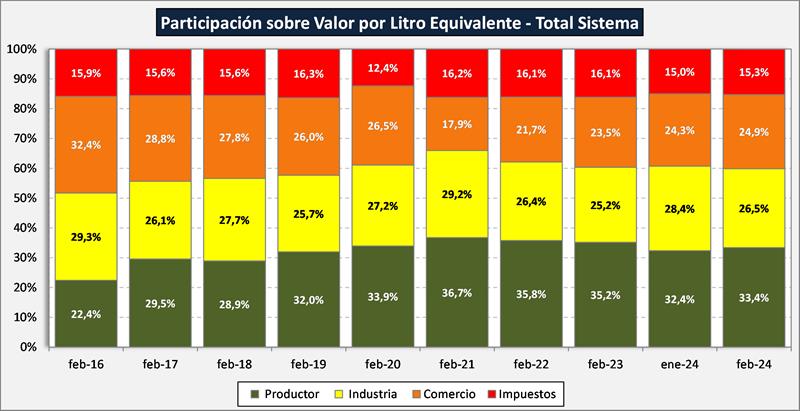

Sobre la base del análisis que mensualmente realiza el Instituto Argentino de Profesores Universitarios de Costos – IAPUCo que referencia la valorización en la cadena sobre el Valor por Litro de Leche Equivalente – VLE, se muestra en el siguiente gráfico el agregado de valor en cada etapa de la cadena en términos relativos de participación respecto al precio final total del sistema (mercado interno y exportación).

![]()

Participación del Sector Primario

![]()

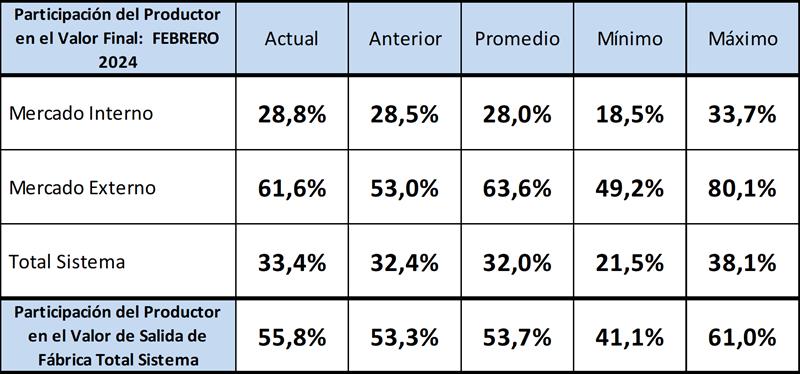

La participación del productor en el total del sistema fue para febrero de 2024 del 33,4%, 1 punto por encima del mes anterior, y por encima de la media del 32,0%. Mejoró levemente los valores finales de mercado interno (+0,3) y mejoró significativamente en 8,6 puntos porcentuales la participación de los valores de mercado externo, acercándose a la media histórica de la serie disponible (63,6%). La participación del productor sobre el valor de salida de fábrica (precio al que vende la industria) fue de 55,8%, 2,5 puntos encima del mes pasado y 2,1 puntos por arriba del promedio de la serie (53,7%).

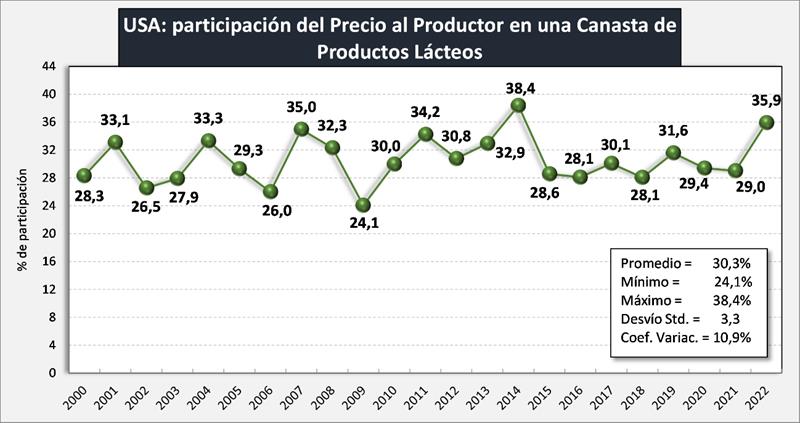

Como lo venimos reiterando desde un principio, las comparaciones internacionales disponibles (ver gráfico de abajo), dejan en claro que no es un problema de participación, es decir no se evidencia un problema de “transmisión” dentro de la cadena (si hay una mayor participación del sector comercial en el mercado interno en los últimos tiempos, que afecta tanto al sector primario como al industrial). El problema por el cual no se accede a precios de la leche al productor como se da en los mercados mundiales (entre US$ 0,45 y US$ 0,50/litro de leche), es producto de “interferencias” que impiden que la cadena se apropie del valor que genera. Hasta hace poco tiempo los controles de precios domésticos de los productos lácteos generaban un fuerte retraso de precios, hoy la estrepitosa caída del poder adquisitivo de los consumidores, la primarización del consumo con productos más básicos de menor valor agregado/unitario, productos alternativos, informalidad impositiva (posiblemente el más grave de todos ellos por su crecimiento) y excesivos márgenes/costos comerciales (gran diferencial entre los índices de precios minoristas y mayoristas). Por suerte para la cadena, se ha revertido la situación adversa que tenía el mercado externo, con los derechos de exportación (hoy suspendidos) y el retraso cambiario (mejorado significativamente por el Decreto 28/24).

No menos importante es aclarar que en el plano externo comienzan a mostrarse luces rojas, por un lado la caída de los precios internacionales y por otro el ritmo devaluatorio muy por debajo del proceso inflacionario, que de no revertirse esta devaluación mensual del 2%, en abril el dólar de exportación puede llegar a tener el mismo valor en moneda constante que el de septiembre 2023 (incluso neutralizando el efecto de suspensión de los derechos de exportación), cuando se exportaba por dólar mayorista BCRA, con derechos de exportación y con reintegros y el destino externo no era conveniente para la cadena.

![]()

Gráfico elaborado por Departamento de Agricultura de los Estados Unidos con cálculos del Servicio de Investigación Económica, utilizando datos de la Oficina de Estadísticas Laborales y el Servicio Nacional de Estadísticas Agrícolas (USDA: ERS-NASS). ERS compara los precios pagados por los consumidores por los alimentos con los precios recibidos por los agricultores por los productos correspondientes. Este conjunto de datos informa estas comparaciones para una variedad de alimentos que se venden a través de tiendas minoristas de alimentos, como supermercados y supercentros. Las comparaciones se hacen para alimentos individuales y agrupaciones de alimentos individuales-canastas de mercado-que representan lo que compra un hogar típico de los EE. UU. Al por menor en un año. Los costos minoristas de estas canastas se comparan con el dinero que reciben los agricultores por una canasta correspondiente de productos agrícolas. Este conjunto de datos se actualiza regularmente en primavera y nuevamente en otoño, cuando los datos subyacentes estén disponibles. Para una canasta de productos lácteos comprados en tiendas de alimentos en un período base. El índice de precios al por menor se deriva de los datos publicados por la Oficina de Estadísticas Laborales. El valor en tranquera se deriva de los datos publicados por agencias dentro de USDA. El diferencial entre el costo minorista y el valor en tranquera, representa los gastos por procesamiento y comercialización.

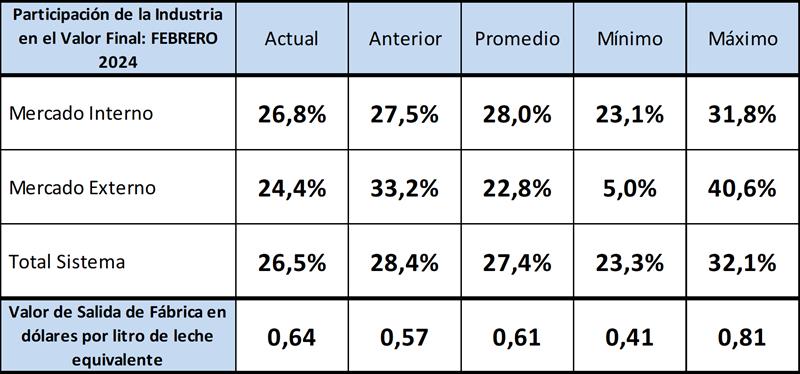

Participación del Sector Industrial

![]()

La industria desmejora en febrero de 2024 su performance de participación en el mercado externo (-8,8 puntos), y también lo hizo en el mercado interno (-0,7). Por lo tanto, en el total sistema se dio un baja de 1,9 puntos porcentuales respecto al mes anterior. La facturación total de salida de fábrica por litro de leche equivalente estuvo en US$ 0,64 (+0,07 que el mes anterior), +US$ 0,03 que el promedio de la serie disponible y bastante lejos del máximo logrado en mayo y octubre de 2013. Estos niveles de facturación en ambos mercados como en el total, están muy lejos de los valores que se logran en los principales países lecheros que se ubican en un valor cercano al dólar por litro equivalente (en planchada de fábrica) y que no se dan en Argentina por las interferencias entre el mercado y los actores de la cadena que mencionamos más arriba.

![]()

elaborado por el OCLA con información de IAPUCo