Informes noticias

-

Relaciones Insumo – Producto - Insumo 26/5/2025

![]()

![]()

![]()

![]()

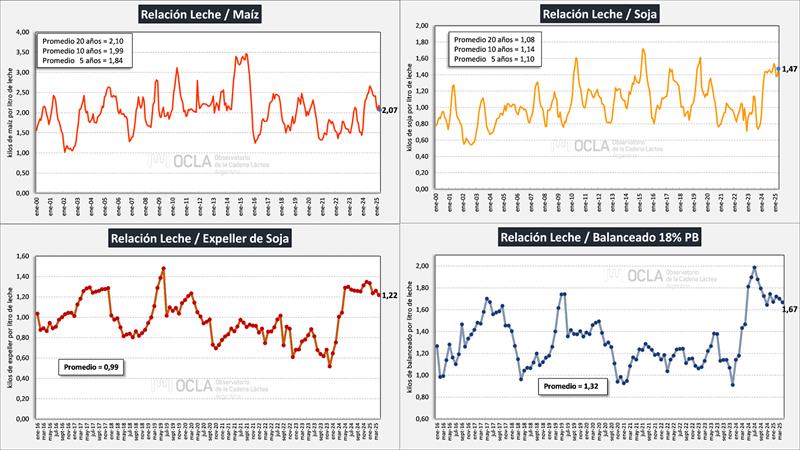

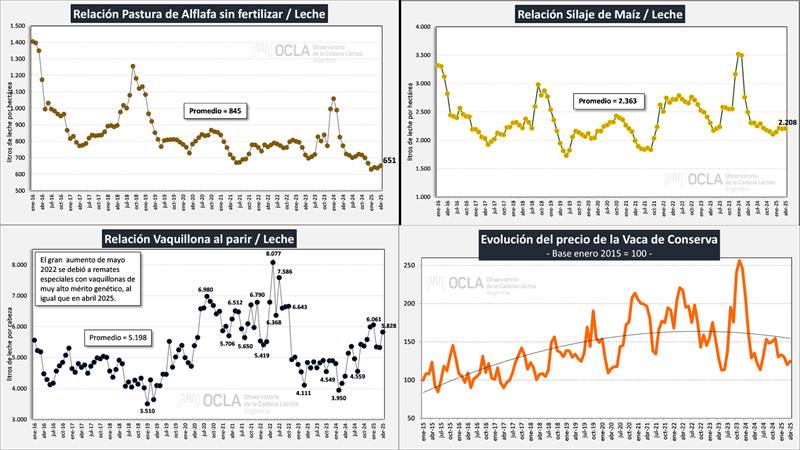

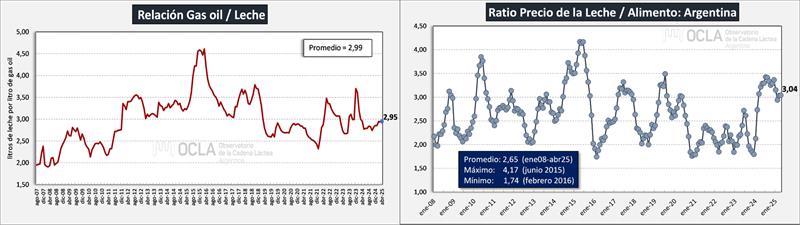

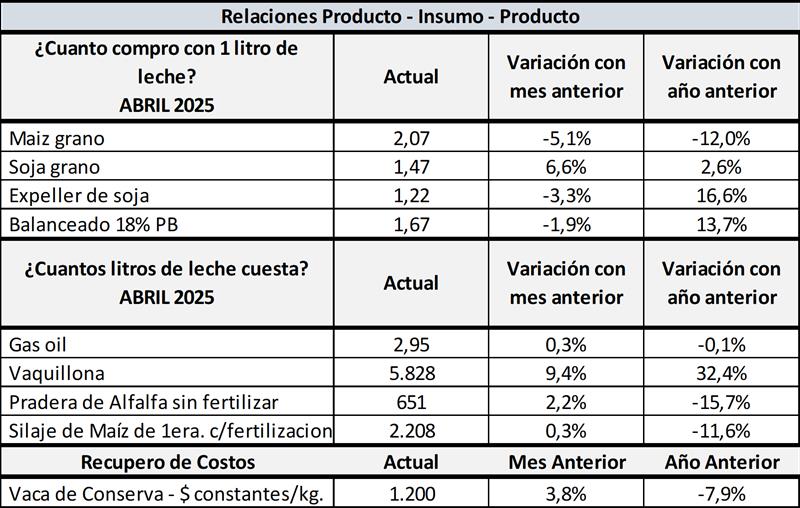

En su mayoría las relaciones de precios entre la leche y los principales insumos utilizados en la producción, se vienen deteriorando debido a que el ajuste de precios de la leche al productor, en los últimos meses está por debajo de los índices inflacionarios. A pesar de ello los indicadores todavía son favorables, es decir, mejores que las medias históricas y las referencias habituales.

elaborado por el OCLA con Precios de Referencia INTA EEA Rafaela, Cámara de Cereales de Rosario, Cooperativa Guillermo Lehmann, Cecha y trabajo de Márgenes de Referencia: Gastaldi, Galetto y Lema

Más Noticias