Informes noticias

-

RABOBANK: Informe Lácteo Global 2° trimestre de 2023 7/6/2023

![]()

Resumen

Los signos de debilitamiento de la demanda láctea se están extendiendo por algunos mercados. Los efectos acumulativos de la alta inflación de los precios de los alimentos durante los últimos 24 meses, en la mayoría de los casos significativamente más altos que el crecimiento de los salarios, junto con la desaceleración de la actividad económica en 2023 (bajo condiciones monetarias estrictas) se han traducido en una menor demanda de productos lácteos en los mercados desarrollados y emergentes. Varias empresas en Europa occidental, Australia, Brasil, China y otros mercados emergentes están experimentando ventas más débiles de lo esperado en 2023 (principalmente en términos de volumen). Una excepción notable son los EE. UU., donde la demanda actual de productos lácteos por parte de los consumidores se mantiene firme. Cierta deflación de precios en los productos lácteos podría ayudar a mantener los niveles de demanda en mercados clave durante la segunda mitad de 2023.

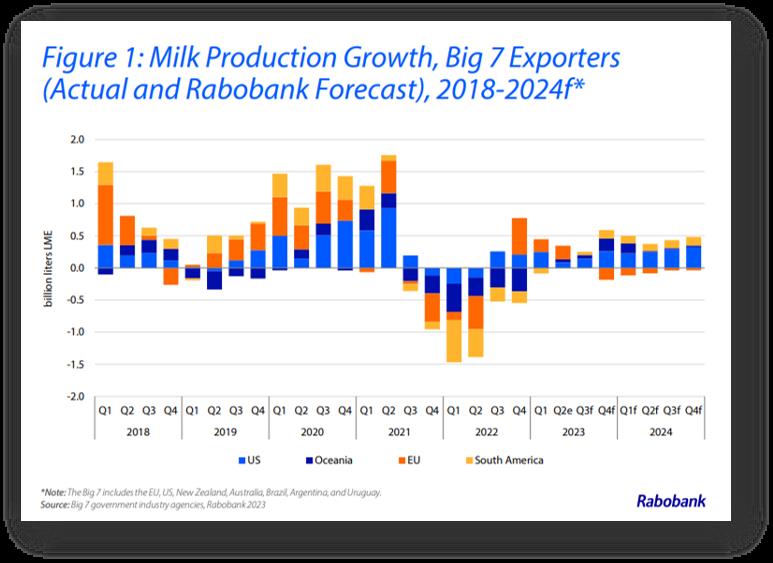

La producción mundial de leche sigue creciendo, pero perdiendo impulso. Después de una contracción prolongada de cinco trimestres que finalizó en el tercer trimestre de 2022, la producción mundial de leche comenzó a expandirse modestamente (frente a cifras comparables débiles). El crecimiento se atribuye a las ganancias de la UE y los EE. UU., mientras que Oceanía y América del Sur continúan experimentando una producción más baja en el primer semestre de 2023. El clima seco en América del Sur y partes de Europa debe monitorearse y podría ser un factor clave que afecte la producción, particularmente en Europa, durante el tercer trimestre. .

Los costos de insumos más bajos brindan cierto alivio a los márgenes a nivel de finca. A partir de mayo, los precios del maíz CBOT han disminuido un 25 % interanual a USD 5,8/bu. El optimismo continuo sobre la segunda cosecha de maíz de Brasil combinado con las grandes exportaciones de granos de Rusia, la renovación del acuerdo del corredor de granos entre Rusia y Ucrania, una buena cosecha próxima en la UE y la siembra acelerada de maíz en los EE. UU. continúan impulsando los precios a la baja. Los precios de la soja CBOT han bajado un 13% interanual a USD 13,3/bu. Los alimentos más asequibles, un factor clave que respalda la producción en la UE, brindan cierto alivio a los productores de leche a medida que los precios de la leche en la granja disminuyen a nivel mundial. Sin embargo, en los EE. UU., los precios más bajos de la leche han superado la disminución de los costos de alimentación, lo que ejerce una presión adicional sobre los márgenes de los agricultores.

El crecimiento de la producción de leche en China continúa mientras que las importaciones disminuyen. Los datos de la Oficina Nacional de Estadísticas de China muestran que la producción de leche aumentó un 8,5 % en el primer trimestre de 2023. La expansión de las granjas y las ganancias continuas en la producción de leche están impulsando la producción nacional de leche al alza. Mientras tanto, las importaciones de lácteos chinos (equivalente de leche líquida, excluyendo suero) disminuyeron un 36 % interanual en el primer trimestre de 2023, lo que agregó presión a los precios mundiales ya más débiles a corto plazo.

![]()

Mercados Lácteos Regionales

Estados Unidos:

Los precios de la leche retrocedieron en la primavera y están muy por debajo de los costos de producción en las granjas. La demanda es adecuada, pero no han surgido factores demasiado optimistas.

Unión Europea:

Los precios al contado de los productos lácteos se mantuvieron estables o son ligeramente más altos en el pico de la primavera.

China:

China sigue teniendo un exceso de oferta y el reequilibrio del mercado está en curso. La débil recuperación de la demanda de China puede hacer que los comerciantes duden en comprar grandes volúmenes antes del cuarto trimestre de 2023.

Nueva Zelanda:

Los precios previstos de la leche en la finca lechera para la temporada de producción 2023/24 están al nivel o por debajo del costo de producción para muchos productores.

Australia:

El precio de la leche para la temporada 2023/24 respaldará la rentabilidad de la finca lechera. Las condiciones están dadas para que la producción de leche se estabilice.

Sudamérica:

La producción de leche de Brasil se recuperará, mientras que Argentina y Uruguay enfrentan un invierno desafiante, con un forraje limitado que mantiene bajo control los niveles de suministro de la leche.

Enfoque Global

Rabobank modera su pronóstico de producción de leche para 2023 a partir de la estimación del 0,7% del último trimestre. Se prevé que la producción de leche de las siete grandes regiones exportadoras crezca un 0,5 % interanual en 2023, tras la caída del 0,9 % en 2022.

El crecimiento más lento se atribuye al estancamiento de la producción en la UE. Mirando hacia el tercer trimestre de 2023, nuestro análisis sugiere que la producción de leche de la UE se mantendrá estable año con año en el próximo trimestre. Si bien los productores lograron mantener el crecimiento de la producción a pesar de los precios más bajos de la leche en la granja, principalmente debido a los menores costos de alimentación, la volatilidad del clima en algunas regiones podría retrasar aún más las entregas.

Un rodeo lechero en contracción y rendimientos más bajos ralentizan la producción estadounidense. Las proyecciones para el crecimiento de la leche en los EE. UU. son más bajas, ya que el hato lechero está comenzando a disminuir a medida que los productores responden a márgenes más bajos.

El grupo de productos lácteos de Oceanía se está estabilizando. Si bien la rentabilidad sigue siendo un desafío para los productores de Nueva Zelanda, las estimaciones actuales sugieren que la producción podría ser mayor la próxima temporada.

Mientras tanto, la producción de leche de Australia muestra signos de estabilización después de una disminución interanual de casi el 5% en la temporada 2022/23. La disponibilidad de agua y alimento debería respaldar el crecimiento de la producción la próxima temporada.

La producción lechera sudamericana sigue bajo presión. Con costos de alimentación más bajos, la producción de leche brasileña debería experimentar un crecimiento interanual en el segundo y tercer trimestre a pesar de una clara tendencia de precios más bajos de la leche en la finca. Sin embargo, es probable que Argentina experimente una contracción significativa en la producción de leche dada la baja disponibilidad de forraje después de un verano muy seco.

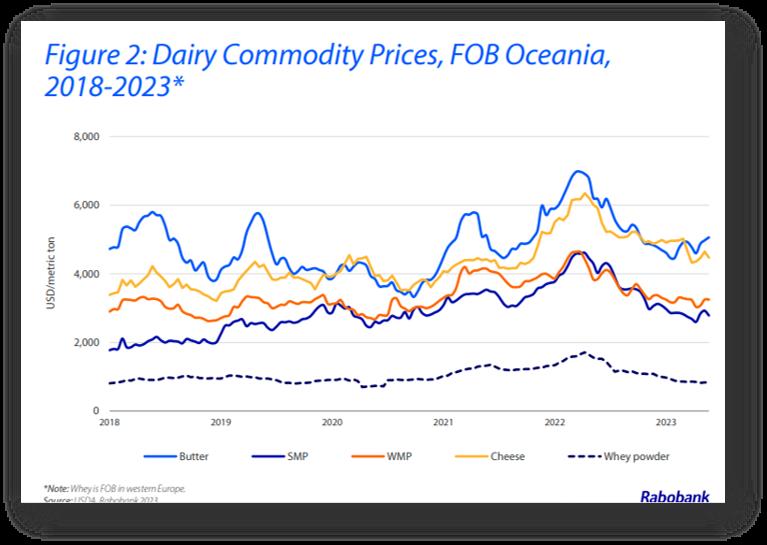

A pesar de la volatilidad, el índice global de precios del comercio de productos lácteos ha bajado solo un 2 % hasta la fecha. El índice de precios GDT ha mostrado varios descensos y algunas subas en 2023. Sin embargo, el valor del índice ha bajado solo un 2% en comparación con el comienzo del año.

La leche en polvo entera (LPE) de Oceanía está bien respaldada en el nivel de USD 3.200/ton. Los usuarios finales de varias regiones comenzaron a comprar a Oceanía LPE cuando los precios amenazaban con permanecer por debajo de USD 3.200/ton., y la demanda del Sudeste Asiático, Medio Oriente y más allá mostró una mejora. Mientras tanto, el suero en polvo ha tenido un rendimiento inferior este año, un 14 % hasta la fecha (FOB Europa occidental), revirtiendo la tendencia observada hace doce meses.

Un crecimiento más lento de la producción de leche podría estabilizar los precios del mercado mundial. Es probable que nuestra perspectiva actual de menor producción en la UE y EE. UU., con un crecimiento limitado en otros lugares, apoye los precios mundiales de los lácteos en el tercer trimestre y hasta 2024.

![]()

Argentina:

Se espera que la producción se contraiga aún más en el segundo trimestre de 2023. La producción de leche se mantuvo casi sin cambios durante el primer trimestre de 2023, con una ligera disminución del 0,2 % en volumen. Sin embargo, el clima seco en curso en algunas regiones, los costos elevados de producción y la disponibilidad limitada de forraje acelerarán la disminución de la producción durante el segundo y tercer trimestre de 2023.

Los márgenes de los productores están bajo presión.

Según datos del Observatorio de la Cadena Láctea Argentina (OCLA), el costo de producción se ubicó en $ 78/litro en abril de 2023, en comparación con un precio de leche en finca de $ 89/litro, una ligera mejora en comparación con los niveles de margen de diciembre; sin embargo, la rentabilidad disminuirá a partir de mayo debido a los altos precios y la menor disponibilidad de alimento y forraje complementario.

Se acerca un invierno desafiante. Fuentes locales indican que las reservas de forraje se redujeron durante la sequía reciente en el cuarto trimestre de 2022 y el primer trimestre de 2023 a alrededor de la mitad de lo que sería estándar para esta época del año. A medida que se acercan los meses de invierno más fríos de mediados de año, los productores de leche enfrentarán desafíos para mantener la producción dada la falta de fuentes alternativas de alimentos y forrajes disponibles. La sequía reciente afectó la producción de alfalfa, maíz, harina de soya, algodón y varios otros cultivos que limitarán la disponibilidad de alimentos para el ganado lechero.

El consumo interno es sorprendentemente estable. El consumo interno muestra signos de resiliencia a pesar de las difíciles condiciones macroeconómicas de Argentina. Si bien la inflación continúa alcanzando nuevos máximos muy por encima del 100 % anual, el consumidor promedio está encontrando maneras de mantener el consumo general per cápita de productos lácteos. Sin embargo, el consumo general podría experimentar una ligera caída en la segunda mitad del año, con menores ingresos reales.

Las exportaciones tienen un comienzo lento para 2023. En términos de volumen, las exportaciones de lácteos disminuyeron un 13 % durante el primer trimestre de 2023, según el OCLA, en comparación con el mismo período de 2022. Brasil ha recuperado la posición de principal destino de las exportaciones argentinas. Esto se debe en parte a las ventajas de ser miembro del Mercosur y a los precios comparables de la leche más altos en Brasil en comparación con otros mercados mundiales.

La consolidación de la base productiva está proporcionando resiliencia. El número de productores lecheros continúa disminuyendo, lo que resulta en un mayor productividad y un rebaño promedio más grande: un patrón similar al observado en los EE. UU., Nueva Zelanda y otros mercados de exportación de productos lácteos. Esto impulsará las ganancias de productividad y el aumento de la profesionalización, y ayudará a que la producción de leche en general sea más resistente frente a los impactos actuales del clima seco y la disponibilidad limitada de alimentos y forraje

Que ver hacia adelante

Según NOAA, es probable que ocurra El Niño en 2023. El Servicio Meteorológico Nacional (a partir de mayo de 2023) pronostica una probabilidad del 90% de condiciones de El Niño en el Océano Pacífico hasta mediados y fines de 2023. Esto generalmente significa mayores riesgos de lluvias más intensas en el sur, Sur América y partes de América del Norte.

Mientras tanto, Oceanía podría experimentar mayores riesgos de sequía a finales de este año, pero el impacto dependerá del momento y la fuerza del evento.

El dólar estadounidense se mantiene fuerte a pesar del drama del techo de la deuda. El índice del dólar estadounidense se ha mantenido por encima del nivel promedio de cinco años (97,6) en el segundo trimestre después de alcanzar un máximo de 114 en el cuarto trimestre de 2022.

La recuperación de la demanda láctea de China, hasta la fecha, no ha compensado el fuerte crecimiento de la producción nacional de leche. El suministro puede tardar más de lo previsto anteriormente en responder al debilitamiento de los precios de la leche y los costos de alimentación comparativamente más altos. Rabobank no espera que se produzca un cambio rápido en los precios de la leche en la explotación agrícola.

Los precios del gas natural vuelven a los niveles del primer trimestre de 2021. Los precios del gas natural TTF continúan disminuyendo debido al bajo uso, resultante del clima templado de primavera y la falta de retorno industrial. Los costos de energía más bajos deberían ayudar a las plantas de procesamiento de leche durante el verano.

El comercio mundial aumentó un 1 % en términos de volumen durante el primer trimestre de 2023. Según Trade Data Monitor, los volúmenes de exportación de productos lácteos mundiales aumentaron un 1 % interanual, a 2,97 millones de toneladas durante los primeros tres meses del año.

Los envíos de leche en polvo descremada (LPD) mejoraron un 16 %, y la manteca y la grasa láctea aumentaron un 15 % interanual. Mientras tanto, las exportaciones de LPE y leche líquida disminuyeron un 10% cada una.

Las exportaciones de Nueva Zelanda están ganando acceso preferencial al mercado del Reino Unido a través de un acuerdo de libre comercio. El gobierno del Reino Unido anunció que, a partir del 31 de mayo de 2023 pueden ingresar, 4.123 millones de toneladas de manteca y 14.137 millones de toneladas de queso de Nueva Zelanda libres de impuestos hasta el 31 de diciembre de 2023. Esos volúmenes aumentarán a 15.000 y 48.000 millones de toneladas, respectivamente, para 2027, y a partir de 2028, las exportaciones de productos lácteos de Nueva Zelanda tendrán acceso libre de impuestos. Alrededor del 60 % de las exportaciones de productos lácteos de Nueva Zelanda al Reino Unido entrarán libres de aranceles en el primer año, y el 99,5 % entrarán libres de aranceles en 2028.