Actualidad noticias

-

RABOBANK: Informe Lácteo Global 2° trimestre 2022 10/6/2022

![]()

¿Ya llegamos?

Resumen

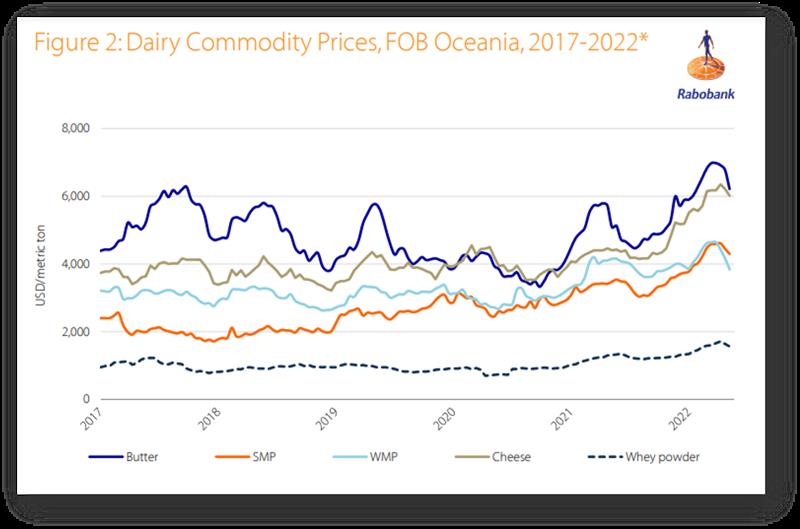

La respuesta de Rabobank a "¿Ya llegamos?", Refiriéndose a los precios máximos de la leche en polvo, es sí. Parece que los precios mundiales de la leche en polvo alcanzaron su punto máximo durante el primer semestre de 2022. Si bien la producción de leche se encuentra en medio de una desaceleración significativa, que durará al menos cuatro trimestres consecutivos (del tercer trimestre de 2021 al segundo trimestre de 2022), el debilitamiento de las expectativas de demanda está creando el escenario para algunas caídas moderadas de los precios de los productos lácteos durante la segunda mitad de 2022.

El exceso de oferta china está impulsando a la baja las importaciones de productos lácteos. El fuerte crecimiento de la oferta nacional de leche en el primer trimestre de 2022 del 8% interanual y las altas existencias remanentes de las fuertes importaciones del año pasado chocan con una demanda más débil debido a los bloqueos relacionados con Covid. Esto está creando la condición perfecta para la reducción de las importaciones de productos lácteos chinos (aunque solo el 4% en leche equivalente en el período de enero a abril de 2022).

Se espera que la producción de leche se recupere modestamente en los próximos trimestres. Los costos de alimentación récord y los problemas relacionados con el clima han afectado directamente los márgenes de los productores lecheros en las regiones productoras de lácteos Big-7 desde hace algún tiempo. Los rebaños globales se han contraído o enfrentan barreras para crecer, lo que dificulta que la producción de leche se recupere después de la caída actual. Si el debilitamiento de los precios de las materias primas se traduce en precios más bajos en la explotación agrícola en los próximos trimestres, eso podría resultar en una recuperación menos impresionante.

Las presiones inflacionarias podrían desencadenar una menor demanda en los países ricos y pobres, ya que los consumidores están siendo golpeados por una ola de inflación global que no se veía desde la década de 1970. Si bien los consumidores de los países desarrollados suelen ser más resistentes a los precios más altos, esta vez el impacto en los precios de la energía y los combustibles es grave y está provocando cambios comportamiento del consumidor. Algunos países, como el Reino Unido, ya están implementando medidas para proteger a las familias de bajos ingresos con pagos únicos y descuentos en las facturas de energía debido a la disminución del poder adquisitivo.

![]()

![]()

Mercados Lácteos Regionales

Estados Unidos

El crecimiento limitado de la oferta de leche ha elevado los precios, pero la demanda a estos niveles muestra signos de vacilación, lo que agrega una dosis de volatilidad a los mercados.

Unión Europea

Rabobank no espera que las entregas de leche de la UE muestren un crecimiento hasta el segundo semestre de 2022 frente a los comparables bajos del año anterior.

Nueva Zelanda

Los productores de leche de Nueva Zelanda anticipan otra temporada de rentabilidad, pero los mayores costos de los insumos afectarán los márgenes.

Australia

Los precios récord de la leche son importantes para la leche de la nueva temporada, pero los márgenes agrícolas aún pueden ser más bajos debido al aumento de los costos de los insumos.

China

Las existencias remanentes de China y el fuerte crecimiento de la producción de leche superan la débil demanda debido a los bloqueos relacionados con Covid, un mal augurio para las perspectivas de importación de 2022.

Sudamérica

La reducción del rodeo, la sequía y los altos costos han reducido la producción. La recuperación será lenta ya que los costos de producción siguen siendo altos.

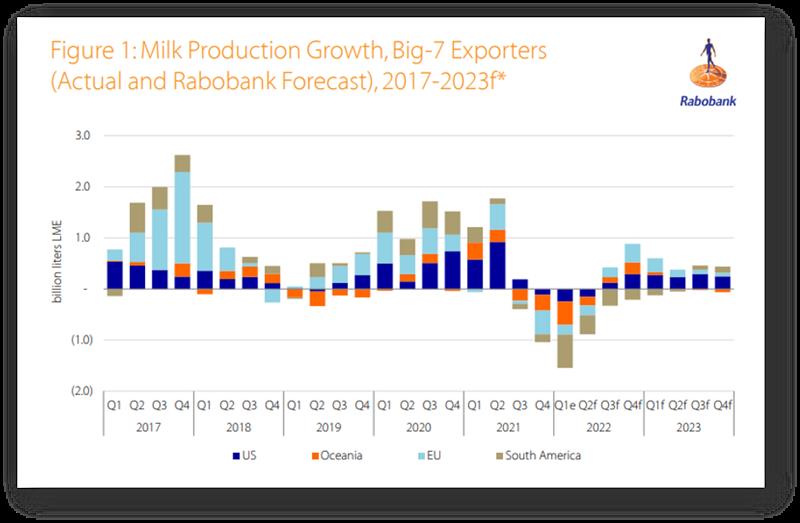

Sumario Global

Por primera vez desde 2016, la producción de leche en las regiones de exportación de lácteos Big-7 se contrajo año tras año durante tres trimestres consecutivos. Rabobank pronostica que las 7 regiones grandes están en camino de contraerse por cuarto trimestre consecutivo en el segundo trimestre de 2022, algo que no ha sucedido desde 2012-2013. Se espera que la producción de leche disminuya un 1,1 % interanual en el segundo trimestre de 2022 después de disminuir un 1,9 % en el primer trimestre de 2022. Se anticipa un crecimiento interanual positivo, frente a un comparable bajo, en el segundo semestre de 2022, lo que resulta en una pérdida estimada de -0,5 % para 2022. Las previsiones preliminares para 2023 sugieren una mejora por debajo de la tendencia del 0,5 %.

Los precios más altos de la leche en la finca en la mayoría de las regiones no han garantizado el crecimiento de la producción. Los productores de leche de todo el mundo se enfrentan a precios más altos del maíz y la soja y a alteraciones climáticas en determinadas regiones, en particular Oceanía y América del Sur. Las presiones inflacionarias generales en el combustible energético y los salarios también están afectando la rentabilidad en los 7 grandes. A pesar de los precios más altos de la leche, el crecimiento de la producción y el escenario de costos de alimentación siguen siendo desafiantes.

Los costos de alimentación se mantendrán elevados en 2022/23. Nuestros mercados de materias primas agrícolas más recientes muestran que las previsiones de precios para el maíz han experimentado una ligera disminución.

Se espera que el maíz alcance su punto máximo en el segundo trimestre de 2022 y se mantenga por encima de US$/bu 700 al menos hasta el segundo trimestre de 2023. Mientras tanto, las perspectivas para los precios de la soja también siguen siendo desafiantes para los productores de leche, y nuestras previsiones sugieren precios por encima de US$/bu 1.500 para la soja CBOT para los próximos 12 meses.

Déficit de oferta para satisfacer la debilidad de la demanda

En la mayoría de las regiones, los consumidores están sintiendo el impacto de la inflación en su poder adquisitivo de manera significativa. En los EE. UU. y la UE, la inflación en un máximo de 40 años es un shock para el consumidor y afecta desproporcionadamente a las familias de bajos ingresos.

En los mercados emergentes, la inflación no es nueva, pero la gravedad del aumento actual de los precios, especialmente para los países importadores de materias primas, se ha visto amplificada por los efectos de la guerra en Ucrania y un dólar muy fuerte. Aún así, los altos precios del petróleo podrían respaldar la demanda de importación de productos lácteos para algunos países exportadores de petróleo, como hemos visto en ciclos anteriores de materias primas.

El exceso de oferta en China es clave para la perspectiva de la demanda mundial de productos lácteos. Fuerte producción nacional de leche junto con consumo más débil, debido a las medidas relacionadas con Covid, en un momento de altos inventarios, está resultando en menores importaciones.

Las importaciones generales LME (equivalente de leche líquida, excluyendo suero) ya son un 4 % más bajas durante los primeros cuatro meses del año, con algunas categorías con una fuerte caída (suero -40 %). De cara al futuro, se espera que la demanda de importación de productos distintos del suero de China disminuya un 34 % interanual en 2022.

Que ver de lo que queda de 2022

Los problemas estructurales podrían limitar el repunte en el crecimiento de la producción de leche. La desaceleración actual en la producción mundial de leche está directamente relacionada con los mayores costos de producción y los fenómenos meteorológicos. En el pasado, la producción se recuperó y superó los picos anteriores. Sin embargo, hay problemas estructurales que limitarán un repunte significativo en la producción esta vez de algunos exportadores clave. Los rebaños lecheros en Nueva Zelanda y Europa tienen un alcance limitado para el crecimiento y es más probable que se contraigan bajo las regulaciones actuales y propuestas y las presiones ambientales. En América del Sur, la competencia de los cereales y las oleaginosas por la tierra y el capital continúa intensificándose, lo que limita la expansión lechera.

El conflicto no resuelto entre Rusia y Ucrania se suma a las presiones del lado de los costos. La guerra en Ucrania sigue ejerciendo presión sobre los precios de los cereales y las semillas oleaginosas, ya que las grandes exportaciones de maíz y semillas de girasol de Ucrania no están entrando en el mercado mundial. Además, las exportaciones limitadas de fertilizantes y otros granos de Rusia y Bielorrusia también están contribuyendo a aumentar los costos de alimentación, elevando los costos de producción.

La relajación de los bloqueos relacionados con Covid en China aumentará la confianza del consumidor. Rabobank estima que las ciudades y pueblos que representan aproximadamente el 35 % del PIB de China se vieron afectados por los cierres en abril y mayo.

Sin embargo, el número y la intensidad de los confinamientos se están suavizando a fines de mayo, lo que es positivo para el sentimiento en el mercado de materias primas. Debería llevar tiempo y paquetes de estímulo gubernamentales masivos para reactivar el crecimiento económico y elevar el optimismo de los consumidores.

Comercio entre China y Nueva Zelanda potencialmente en riesgo.

El descontento de China con Nueva Zelanda debido a su reciente declaración conjunta con EE. UU. que critica a China, genera incertidumbres sobre la relación comercial entre los dos países.

Alrededor del 30% al 40% de las exportaciones de productos lácteos de Nueva Zelanda navegan hacia China, su mayor socio comercial.

China también depende en gran medida de las importaciones de productos lácteos de Nueva Zelanda, con casi el 90 % de LPE de China (600.000 a 740.000 toneladas métricas), el 80 % de la manteca y grasas (70.000 a 100.000 Tm), 40% de LPD (140.000 a 145.000 Tm) y 60% de queso (65.000 a 95.000 Tm).

En el peor de los casos, con la disputa política que lleva a Nueva Zelanda, incluso perder temporalmente parte o todo su acceso al mercado chino sería un gran golpe para los mercados lácteos mundiales, y todas las partes perderían. Una situación que, ojalá, se pueda prevenir.

El petróleo a USD 120 el barril es difícil para los consumidores, pero está impulsando los ingresos de los exportadores. Los precios del petróleo aumentaron tras la invasión rusa de Ucrania y se han mostrado resistentes a la desaceleración de las previsiones económicas a ambos lados del Atlántico. Por ahora, los altos precios sostenidos del petróleo significan precios récord de gasolina y diésel en la UE, EE. UU. y muchas otras regiones. Esto se suma a las presiones inflacionarias y limita el poder adquisitivo de muchos consumidores. Por otro lado, los exportadores de petróleo se beneficiarán de fuertes superávits en cuenta corriente. Esto podría impulsar la demanda de importación de productos lácteos en algunas partes de Oriente Medio, África y América del Sur.

El crecimiento y la producción del hato en EE. UU. también se enfrentan a factores limitantes. En los últimos años, EE. UU. ha aumentado su capacidad de producción y procesamiento de leche de una manera que otros en Big-7 no han podido replicar. Sin embargo, hay señales de que esto será más desafiante en el

futuro, con menos vaquillas de reemplazo y programas basados en cooperativas y empresas privadas que limitan la producción debido a la capacidad de procesamiento restringida.

¿Nueva ola de ayuda del gobierno? La inflación es muy impopular entre los votantes, lo que lleva a los gobiernos a responder a aumentos de precios récord. El Reino Unido es uno de los primeros en implementar medidas para aliviar los efectos de las altas facturas de energía en los consumidores. Esto tendrá lugar en mayo La rentabilidad de la industria está bajo presión. Los procesadores de leche se enfrentan a precios más altos en la explotación, además del aumento de los costos de combustible, energía y salarios.

Sin embargo, el debilitamiento del poder adquisitivo de los consumidores dificulta la transmisión de los precios. En algunas regiones, como la UE, algunos minoristas continúan resistiéndose a aumentos de precios adicionales para algunos productos de bajo margen.

El índice del dólar está en su nivel más alto desde 2003.

El índice del dólar DXY llegó a 103 en mayo, el nivel más alto en 20 años. Se espera una mayor debilidad del EUR en los próximos trimestres a medida que la Reserva Federal

sigue subiendo los tipos de interés. Esto está amplificando los altos precios de las materias primas en muchas regiones y es un factor a tener en cuenta para los países exportadores e importadores en el mercado mundial de productos lácteos.

Es probable que las condiciones de La Niña disminuyan a fines del verano antes de aumentar nuevamente a fines del otoño de 2022. Según la última actualización de NOAA (12/05/22), es probable que las condiciones de La Niña en el Pacífico disminuyan un poco durante el final del verano del hemisferio norte. (58 % de probabilidad) antes de intensificarse nuevamente a fines del otoño (61 % de probabilidad). Esto podría significar patrones de lluvia normales en América del Sur en el tercer trimestre antes de volver a condiciones más secas más adelante en el cuarto trimestre.

Argentina

El clima más templado impulsó la producción después de la sequía de enero. Después de una ola de calor extremo durante enero, las temperaturas se moderaron a partir de febrero y las condiciones de sequía disminuyeron. Como resultado, la producción de leche finalizó el primer trimestre de 2022 con un aumento interanual del 1,6 %. El clima favorable en el segundo trimestre también significará un crecimiento adicional en la producción en comparación con el segundo trimestre de 2021 de alrededor del 1%.

El empeoramiento de los márgenes indica un segundo semestre de 2022 más débil.

La inflación desenfrenada y los altos precios mundiales de los cereales han seguido carcomiendo los márgenes de los productores en los últimos meses. Según fuentes locales, se espera que la rentabilidad de los agricultores caiga en territorio negativo en abril y mayo a pesar del aumento de los precios en la explotación. Esta es una noticia particularmente mala para los productores más pequeños con menor escala y probablemente resultará en una reducción de la producción de leche en los próximos meses.

Rabobank espera que la producción general de leche termine 2022 plana en comparación con 2021, con una segunda mitad del año más débil.

Las exportaciones se mantuvieron estables en el primer trimestre de 2022. Las exportaciones de productos lácteos se han mantenido estables hasta ahora en 2022, con envíos del primer trimestre casi igualados con el primer trimestre de 2021. En general, las exportaciones de productos lácteos deberían representar alrededor del 25 % del suministro total de leche.

Existe el riesgo de nuevas restricciones a la exportación. Aún así, la capacidad industrial limitada para la producción de leche en polvo y queso significa que un máximo del 30% del suministro podría destinarse a las exportaciones antes de alcanzar las limitaciones de producción sin más gastos de capital en nuevas plantas. La inflación sigue siendo un gran problema. La espiral inflacionaria continúa en Argentina, sin mayor alivio a la vista. La inflación del IPC avanzó un 6% solo en abril y esto continúa erosionando el poder adquisitivo. Como resultado, el consumo de lácteos está ahora más cerca de los 180 litros per cápita, frente a los más de 200 litros per cápita de hace 10 años. Los argentinos han tenido que adaptar sus dietas a los ingresos disponibles más bajos a medida que dependen más de los subsidios gubernamentales para la compra de alimentos.

Los aumentos salariales son un problema para los procesadores.

Se han anunciado aumentos adicionales del salario mínimo del 17% para junio. Esto restaurará parte del poder adquisitivo de los trabajadores, pero también aumentará los costos para la industria láctea. Los procesadores con plantas más antiguas y un mayor número de empleados verán una mayor erosión de los márgenes en sus operaciones en los próximos meses, lo cual es preocupante, dado que la demanda interna sigue siendo débil y es difícil traspasar los precios más altos.

Un rodeo más pequeño hará que el rebote sea más difícil. Los altos precios de la carne de res en un momento de bajos márgenes en la producción lechera han contribuido a una reducción en el número de productores lecheros en Argentina, que podría, por primera vez, caer por debajo de los 10.000 este año.

traducido y extractado por el OCLA del Global Dairy Quarterly – 2° trimestre 2022 - Rabobank