Actualidad noticias

-

Las ambiciones globales de Fonterra agrietan la fortuna del grupo lácteo 28/8/2019

El gigante lácteo de Nueva Zelanda cargó con enormes deudas después de expandirse a los mercados extranjeros

Los productores de leche de Nueva Zelanda son conocidos por su conservadurismo, no por su rebeldía. Pero algunos están pidiendo que rueden cabezas en Fonterra, con mucho el mayor exportador de lácteos del mundo, mientras se prepara para reportar pérdidas récord y su último reinicio de estrategia.

"He sido un proveedor desde los inicios de Fonterra y me quedé con ellos en las buenas y en las malas", dijo Gavin Faull, que tiene un rebaño de 1.200 vacas en la región de Taranaki de la Isla del Norte de la nación del Pacífico. "Pero he perdido millones: cada agricultor ahora debe preguntarse, ¿por qué?".

Fundada en 2001 como una cooperativa "campeona nacional" para representar los intereses de los productores de leche de Nueva Zelanda, Fonterra se ha convertido en un gigante mundial de procesamiento de leche en Nueva Zelanda, Australia, China y América Latina. Proporciona casi un tercio de las exportaciones mundiales de leche, y China generó alrededor de una quinta parte de los ingresos de NZ$ 20,4 mil millones (US$ 13 mil millones) en 2018.

El deterioro de la fortuna de Fonterra, y de los 10.000 accionistas agricultores que lo poseen, marca una dramática caída en desgracia que ha puesto en tela de juicio la estrategia y la estructura de la compañía.

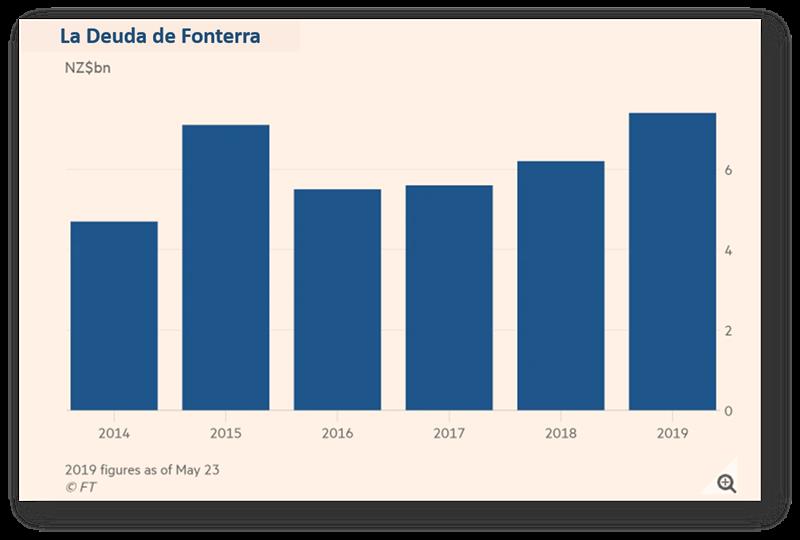

Hace quince días, dijo que registra problemas en el valor de las empresas en China, Australia, Venezuela, Brasil y Nueva Zelanda en aproximadamente NZ$ 820 millones. Por primera vez en su historia no pagará un dividendo anual, ya que lucha por cumplir los convenios en una montaña de deuda de NZ $ 7,4 mil millones.

El estado de ánimo se oscureció aún más unos días después cuando la compañía reveló que el ex director ejecutivo Theo Spierings había recibido NZ$ 4,7 millones en bonos y salario cuando renunció hace un año después de que se supiera la magnitud de los problemas de Fonterra.

![]()

Shane Jones, ministro de desarrollo regional de Nueva Zelanda, alegó que el Sr. Spierings, nacido en los Países Bajos, había "destruido más riqueza en la producción lechera" que la crisis financiera mundial".

Damien O’Connor, ministro de agricultura, pidió a todos los gerentes de Fonterra que recorten los salarios.

Faull va más allá y dice que los directores de la compañía deberían renunciar. "Hemos sido muy leales", dijo. "Pero ahora el productor lechero siente que está fuera de control de su riqueza".

Según los datos del banco central, los problemas en los ingresos de la compañía más grande de Nueva Zelanda han conmocionado a los agricultores, aproximadamente un tercio de los cuales luchan para pagar sus propias deudas bancarias acumuladas durante una expansión de una década. También es una preocupación para la economía en general, dado que los productos lácteos de Fonterra, incluida la leche en polvo y el queso, representan una cuarta parte de las exportaciones de Nueva Zelanda.

La amortización extendió una racha perdedora para las acciones de Fonterra, que cerró a NZ$ 3,43 el viernes, casi la mitad de su valor de hace 18 meses.

![]()

La caída precipitada de Fonterra sigue a una década de ambición creciente e inversiones nefastas.

Spierings y John Wilson, quienes renunciaron el año pasa, intentaron transformar Fonterra de un procesador de leche de consumo en un productor de productos lácteos de valor agregado, marcas y servicios de alimentos. La compañía invirtió NZ$ 1.000 millones en un negocio agrícola de China, NZ$ 750 millones en el fabricante de fórmulas infantiles Beingmate y cientos de millones de dólares en negocios lácteos de América Latina y Australia, todos los cuales tuvieron un bajo rendimiento y son pérdidas.

"Fonterra comenzó a verse cada vez más como una potencia láctea internacional", dijo Keith Woodford, un consultor de sistemas agroalimentarios. "Esa perspectiva impulsó la estrategia durante más de 10 años, pero la implementación fue lamentable".

Woodford cree que la cooperativa tendrá que vender activos o recaudar dinero fresco de sus accionistas agricultores para reducir su deuda. Si bien Fonterra vendió su rentable negocio de helados Tip Top por NZ$ 380 millones en mayo, dijo que encontrar un comprador para sus negocios con pérdidas sería mucho más difícil.

Fonterra dijo que presentaría su nueva estrategia el 12 de septiembre junto con sus resultados anuales y ha marcado una gran sacudida, incluida la reforma de su estructura de capital, la eliminación de activos no esenciales y ser más transparente. Sin embargo, seguirá siendo una cooperativa.

El impulso de inversión multimillonario para enfrentarse a gigantes alimentarios mundiales como Danone y Nestlé se basó en cimientos inestables, según los detractores de la compañía, que señalan deficiencias en la estructura de capital de Fonterra y un gobierno débil.

Bajo la estructura cooperativa, los agricultores que suministran leche a Fonterra deben comprar acciones de la empresa. Los inversores institucionales y minoristas pueden invertir en acciones sin derecho a voto que cotizan en los mercados bursátiles de Nueva Zelanda y Australia, lo que en los buenos tiempos debería producir un flujo constante de dividendos.

Los críticos dicen que esto crea un conflicto de intereses entre los accionistas agricultores, que desean que Fonterra pague el precio más alto posible por su leche, y los accionistas institucionales, que se benefician de las ganancias generadas por las empresas de valor agregado de la cooperativa. La compleja estructura hace que sea difícil recaudar capital nuevo, un factor que ha llevado a la dependencia de Fonterra de la deuda para impulsar la expansión.

"La estructura de capital pone demasiado riesgo para los agricultores", dijo Tom Mason, accionista de Fonterra y director ejecutivo de un negocio de lácteos con 3.500 vacas. “Fonterra hace un buen trabajo al recolectar y procesar la leche de Nueva Zelanda. Pero no tiene la habilidad de gestión o la estructura de capital para realizar inversiones ambiciosas en el extranjero en negocios de consumo".

![]()

No es la primera vez que Fonterra se ha tropezado en el extranjero. En 2005 compró una participación del 43% en Sanlu, un procesador de leche chino, por NZ$ 250 millones. Tres años después, Sanlu estaba en el centro de un escándalo de alto perfil que involucraba polvo contaminado con la melamina química, lo que provocó la muerte de seis bebés y la hospitalización de decenas de miles de personas más. Sanlu se declaró en quiebra y Fonterra tuvo que cancelar su inversión.

Colin Armer, un accionista agricultor y ex director de Fonterra que renunció en 2012, culpa a la cooperativa por sus dificultades. "Teníamos un director ejecutivo al que se le dio rienda suelta con una junta que no lo responsabilizó", dijo.

Armer dijo que era necesaria una reforma fundamental de la forma en que opera la compañía, y señaló que el presidente actual, John Monaghan, era parte del antiguo régimen que metió en problemas a Fonterra.

Greg Gent, presidente de Dairy Holdings, que registró el valor de su participación en Fonterra en NZ$ 24 millones en los últimos dos años, dijo que la junta estaba "fuera de profundidad" y la relación entre Fonterra y su auditor PwC "parece demasiado cerca".

Dos de los directores de Fonterra son ex socios de PwC y el presidente del Fondo de Accionistas de Fonterra, el fideicomiso de la unidad creado para permitir que los inversores minoristas e institucionales compren acciones sin derecho a voto, es el ex presidente de la consultora John Shewan. PwC ha ganado más de NZ$ 90 millones en honorarios de auditoría de Fonterra desde su primer nombramiento en 2004.

Tras las críticas en su reunión anual de este año, Fonterra recomendó reemplazar PwC con KPMG para el año financiero 2020, una propuesta que los accionistas votarán en noviembre.

PwC no respondió a una solicitud de comentarios.

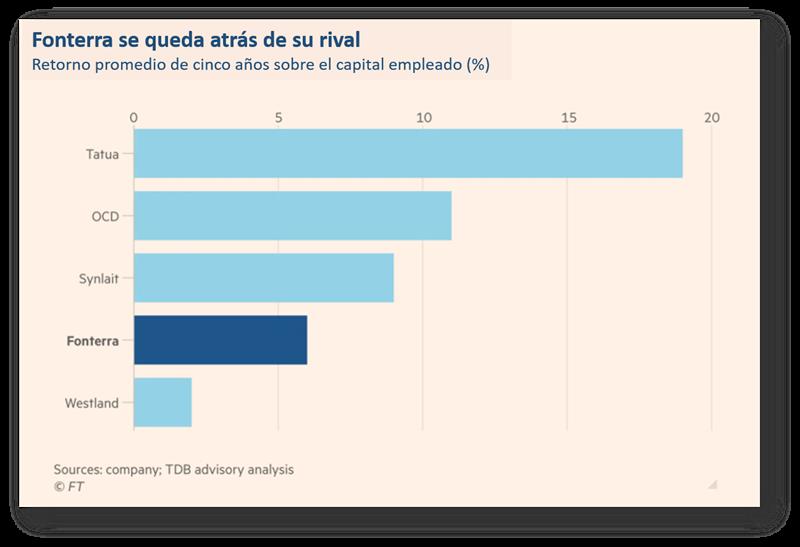

Los analistas esperan que la nueva estrategia seguida por la junta se centre en la fortaleza central de Fonterra: su negocio de procesamiento de leche e ingredientes en Nueva Zelanda. Pero el riesgo es que los agricultores se cambien a un número creciente de rivales.

Mason dejó de suministrar leche a Fonterra en mayo y es probable que otros sigan su ejemplo. La cuota de mercado de la cooperativa ha caído del 95% en 2001 a aproximadamente el 82% el año pasado. TDB Advisory, un asesor de finanzas corporativas con sede en Wellington, pronostica que caerá al 75 por ciento para 2031.

"Fonterra perdió de vista cuál era su propósito y qué era importante al tratar de hacer cosas más glamorosas, y resultó que no las hizo muy bien", dijo Mason. "Y todas las otras compañías competidoras ahora tienen leche fluyendo a sus fábricas".

Rival con 230 empleados es la compañía más valiosa de Nueva Zelanda

Las dificultades de Fonterra han demostrado ser una oportunidad para A2 Milk, un rival de Nueva Zelanda que el año pasado superó a Fonterra y al Aeropuerto Internacional de Auckland para convertirse en la compañía cotizada más valiosa del país.

A2 afirma que sus productos, que están libres de la proteína A1 beta-caseína que se encuentra en la mayoría de las otras leches, tienen mayores beneficios digestivos. Su fórmula infantil está ganando popularidad en China, donde ha capturado el 6 por ciento del mercado.

Los analistas dicen que la compañía de NZ$ 11 mil millones, que tiene solo 230 empleados, ha tenido éxito donde Fonterra, con 23.000 empleados, ha fallado: al construir una marca internacional líder. A2 pronostica un crecimiento de las ganancias del 28 por ciento el próximo año, ya que continúa presionando en los EE. UU., China y otros mercados asiáticos.

Fonterra poseía una participación del 50% de la patente original para el tipo de leche producida por A2, pero inicialmente se mostró escéptico sobre las declaraciones de propiedades saludables. Después de la hostilidad entre los dos grupos en sus primeros años, incluida una demanda de alto perfil, firmaron una alianza estratégica el año pasado, que incluye el suministro, distribución y comercialización de leche.

Traducido y extractado por el OCLA del Financial Time por Jamie Smyth en Sydney 25 de agosto de 2019