Actualidad noticias

-

Análisis de la Cadena de Valor 30/6/2019

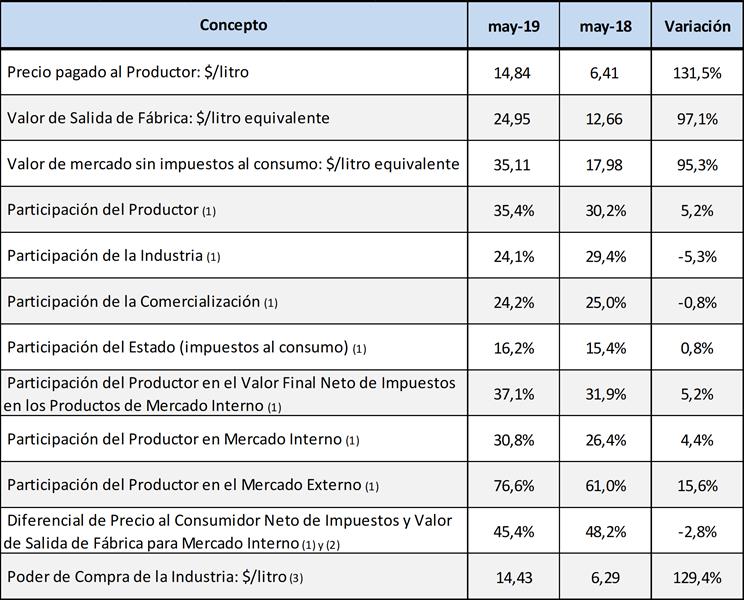

El sector primario tuvo una mejora interanual de precio del 131,5% y el de salida de fábrica (precio al que vende la industria) fue del 97,1%. Debido a estos diferentes niveles de incremento, la participación del sector primario mejoró un 5,2 % y la del sector industrial cayó 5,3%.

![]()

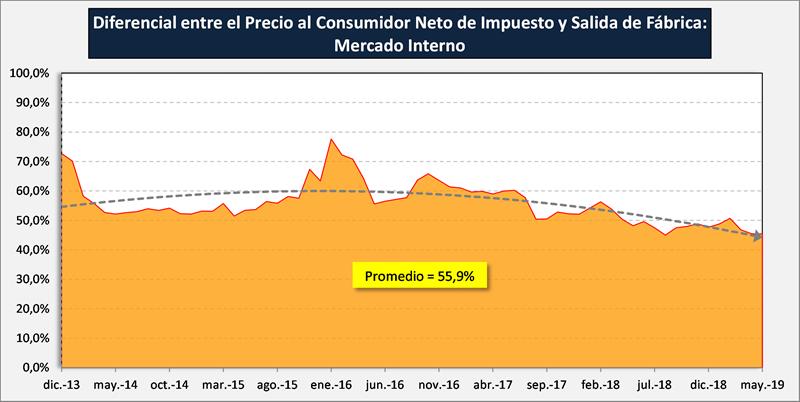

Se nota una tendencia importante de caída de participación del sector comercial en el destino doméstico. El mark up -gráfico de abajo- o diferencial entre el valor de salida de fábrica y el que paga el consumidor antes de impuestos a la venta (es un margen bruto que además incluye costos logísticos no sólo comerciales), fue para mayo de 2019 del 45,4% (el más bajo de la serie de 6 años) cuando para igual mes del año anterior alcanzó el 48,2% y la media de las cifras disponible es del 55,9%.

![]()

Participación del Sector Primario

![]()

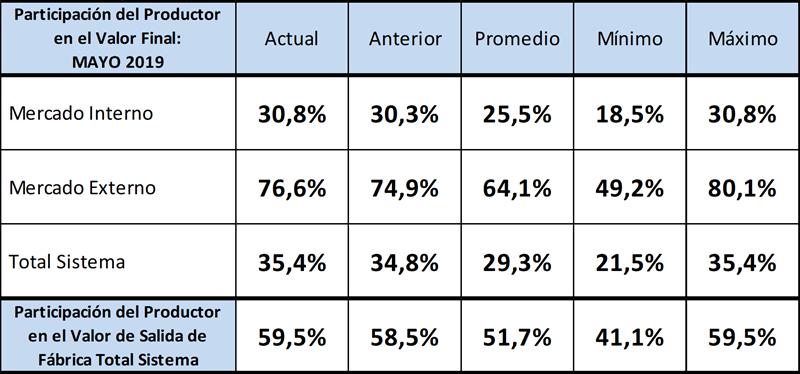

En el cuadro superior se puede ver que la participación del Productor en el Valor Final en el Mercado Interno cómo en el Total del Sistema presentan los valores máximos de la serie disponible (66 meses: dic/13 – may/19), 30,8% y 35,4%, respectivamente, al igual que comparada con el Valor de Salida de Fábrica (precio al que vende la industria) que fue para éste último mes del 59,5%.

Si analizamos la participación del Productor en el Mercado Interno neta de impuestos a la venta, también ha llegado al máximo de la serie con el 37,1% (este dato es el que normalmente se toma para las comparaciones internacionales de canastas de productos).

Participación del Sector Industrial

![]()

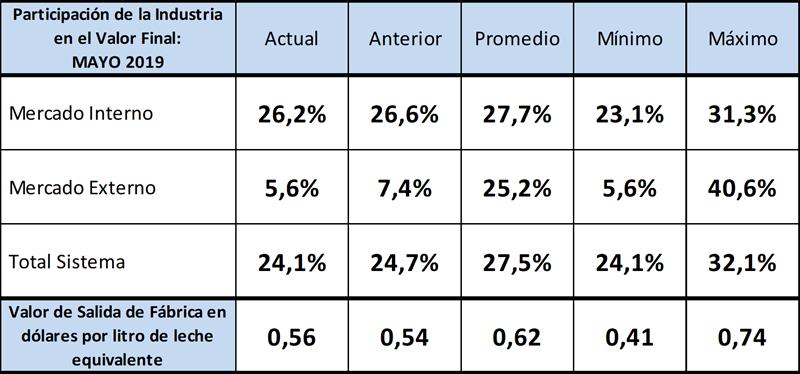

En este caso puede observarse que sigue descendiendo la participación del sector industrial, siendo la mínima participación en el Mercado Externo (5,6%) y en el Total Sistema (24,1%). No coincide con Mercado Interno ya la extensión de la serie Total Sistema tiene un año mayor de inicio.

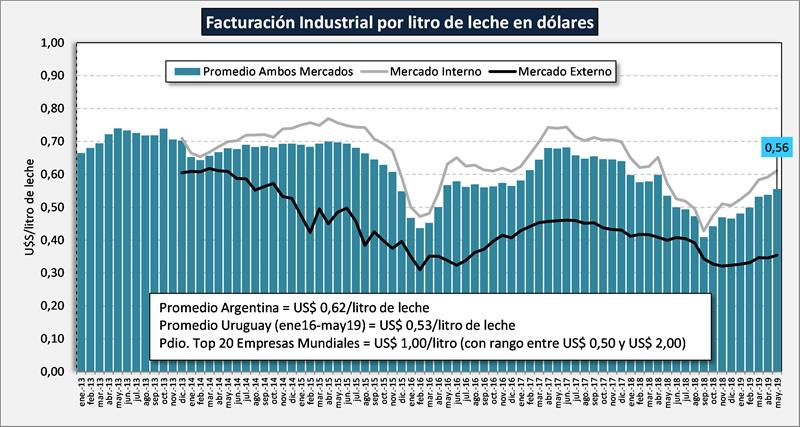

Facturación industrial en dólares

![]()

El gráfico superior muestra claramente en las barras azules que la facturación (valor de salida de fábrica) en dólares, llegó a los 56 centavos/litro de leche equivalente (8 mejoras consecutivas) desde alcanzar un mínimo en septiembre del año pasado de 41 centavos, cuando la media histórica es de 62 centavos y se lograron picos de 74 centavos.

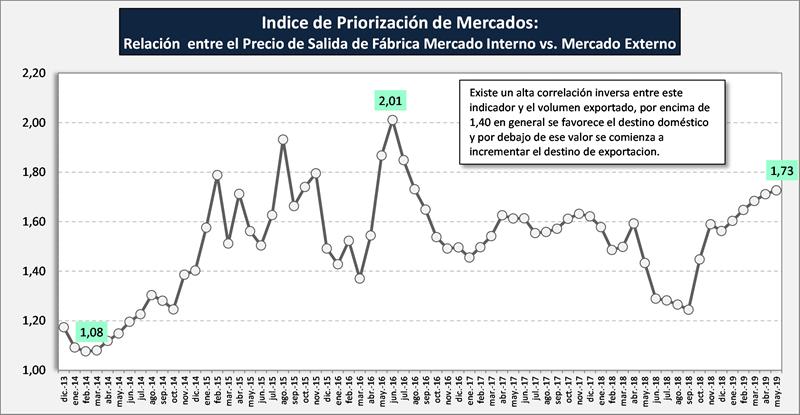

Indice de Priorización de Mercados

El índice relaciones el valor de salida de fábrica para mercado interno con el valor de salida de fábrica para la exportación (en ambos casos se toma el VLE: valor por litro equivalente). Se observa una elevada correlación inversa entre el índice y los volúmenes exportados (cuando el índice cae, las exportaciones aumentan y viceversa). Además se ha observado que cuando el índice pasa por debajo del valor de 1,40 se comienza a priorizar el destino de exportación y cuando lo supera, se contraen los niveles exportados. Existen determinadas situaciones en la cuales, a pesar de que el índice no perfore la barrera de 1,40 las exportaciones crecen, lo cual se da fundamentalmente cuando en el mercado doméstico hay un proceso recesivo y se busca el destino de exportación para colocar volúmenes y no resentir los precios en el mercado interno.

A pesar que los mix de producción no son estrictamente comparables, el gráfico permite en cierta medida determinar la conveniencia de colocación de productos en uno u otro mercado, obviamente para aquellas empresas que tienen dicha alternativa disponible y que hoy representan algo más del 60% del destino de la leche total procesada de Argentina.

![]()

Mucha más información sobre los valores económicos de la cadena pueden consultarse en la sección específica de CONTENIDOS – Gráficos y Cuadros – Cadena de Valor:

http://www.ocla.org.ar/contents/newschart/portfolio/?categoryid=7

elaborado por el OCLA con información de IAPUCo