Informes noticias

-

Los grandes números de la Cadena de Valor Láctea 3/6/2019

La facturación total de la cadena de valor lácteo, fue en el mes de abril de $ 33.524 millones lo que representa un incremento del 4,8% respecto al mes pasado y del 87,4% interanual (el IPC interanual fue del 55,8% y la producción de abril fue 5,0% inferior a igual mes del año anterior).

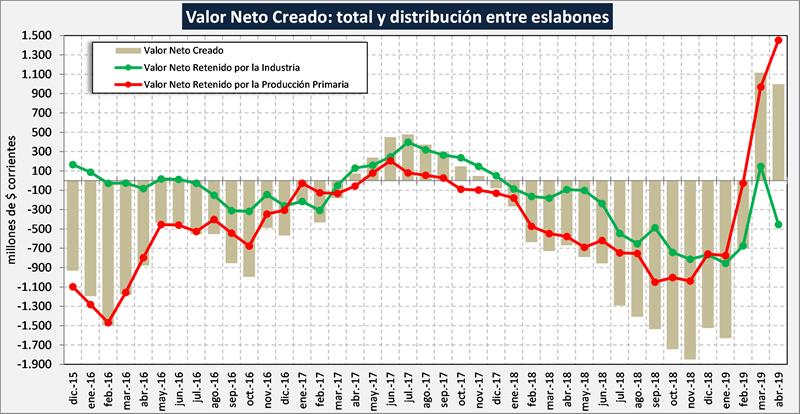

Luego de 15 meses con resultados negativos en la cadena de valor, el balance sectorial muestra por segundo mes consecutivo un resultado positivo de $ 999 millones, aproximadamente $ 1,36 por litro de leche equivalente.

![]()

Estas cifras evidencian una mejora importante para el eslabón de la producción primaria, que como se puede ver en el siguiente gráfico ha tenido en abril un resultado positivo de $ 1.452 millones ($ 1,97/litro de leche).

![]()

En cambio el sector industrial que a lo largo de la serie de resultados negativos venía con menores pérdidas que el sector primario, tuvo una pérdida de $ 454 millones.

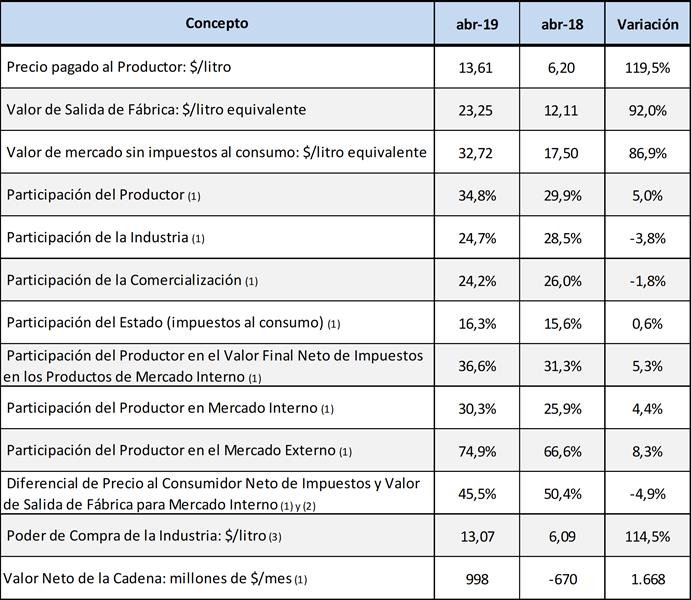

El sector primario tuvo una mejora interanual de precio del 119,5% y el de salida de fábrica (precio al que vende la industria) fue del 92,0%. Debido a estos diferentes niveles de incremento, la participación del sector primario mejoró un 5,0 % y la del sector industrial cayó 3,8%.

![]()

(1) La variación se toma como el diferencial (resta) entre un valor y otro y no como variación porcentual como en los 3 primeros items.

(2) Este valor no representa el margen comercial bruto de la cadena comercial ya que dentro del mismo se encuentran costos de distribución y logística que normalmente están a cargo del sector industrial.

(3) Valor de Salida de Fábrica, menos el Costo Total de Producción Industrial sin Materia Prima Leche. Representa el precio que podría pagar la industria por la leche en tranquera de tambo, en condiciones de equilibrio y con beneficio cero por encima del costo de oportunidad al capital invertido.

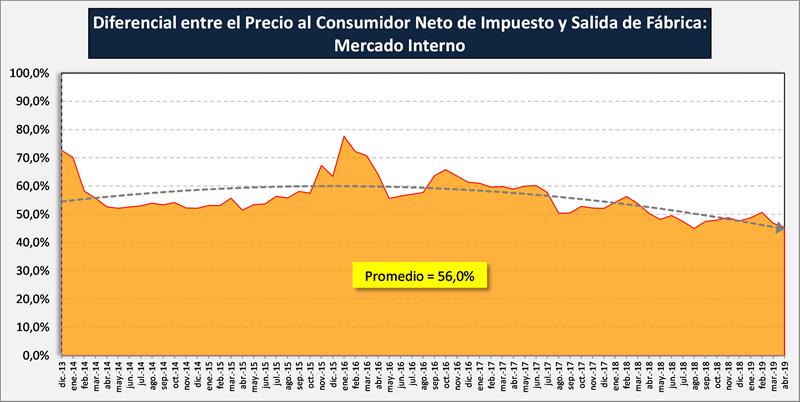

También presenta una caída de participación el sector comercial que descendió un 1,8%. El mark up (gráfico de abajo) o diferencial entre el valor de salida de fábrica y el que paga el consumidor antes de impuestos a la venta (es un margen bruto que además incluye costos logísticos no sólo comerciales), fue para abril de 2019 del 45,5% cuando para igual mes del año anterior alcanzó el 50,4% y la media de las cifras disponible es del 56,0%.

Resulta importante remarcar una tendencia de decrecimiento en la participación del sector comercial en los últimos dos años y medio.

![]()

Participación del Sector Primario

![]()

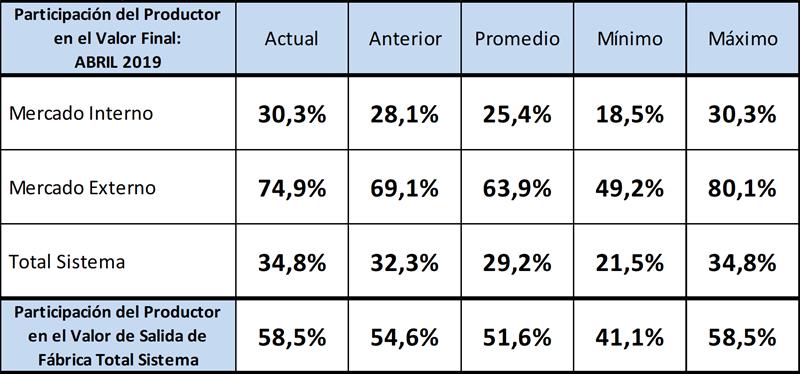

En el cuadro superior se puede ver que la participación del Productor en el Mercado Interno como en el Total del Sistema presentan los valores máximos de la serie disponible (65 meses: dic/13 – abr/19), 30,3% y 34,8%, respectivamente. Si analizamos la participación del Productor en el Mercado Interno neta de impuestos a la venta, también ha llegado al máximo de la serie con el 36,6% (este dato es el que normalmente se toma para las comparaciones internacionales).

También la participación del Productor respecto al Valor de Salida de Fábrica (valor al que factura la industria en las ventas domésticas y en las exportaciones), llegó en abril de 2019 al máximo de la serie con el 58,5%.

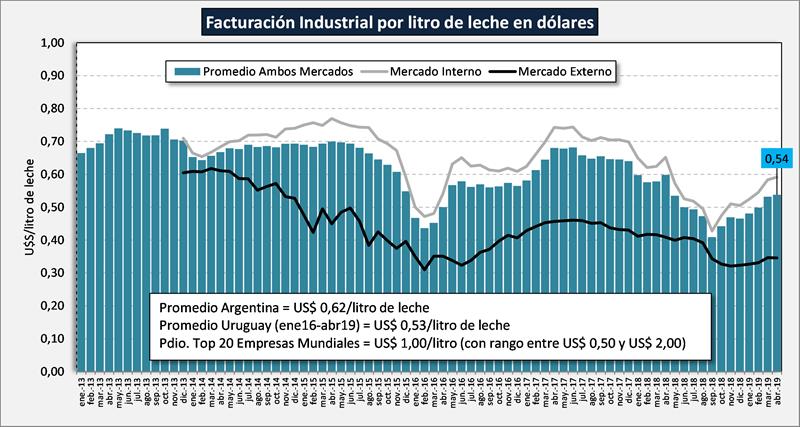

Facturación industrial en dólares

![]()

El gráfico superior muestra claramente en las barras azules que la facturación (valor de salida de fábrica) en dólares, llegó a los 54 centavos/litro de leche equivalente luego de alcanzar un mínimo en septiembre del año pasado de 41 centavos, cuando la media histórica es de 62 centavos y se lograron picos de 74 centavos.

Es altamente probable que esta tendencia de resultados sectoriales se continúe en el mes de mayo. A partir de junio, los niveles de producción, el consumo doméstico, el precio internacional de las commodities lácteas, el tipo de cambio y el índice inflacionario, son los principales factores que definirán los precios y resultados de los dos eslabones de esta cadena de valor.

Mucha más información sobre los valores económicos de la cadena pueden consultarse en la sección específica de CONTENIDOS – Gráficos y Cuadros – Cadena de Valor:

http://www.ocla.org.ar/contents/newschart/portfolio/?categoryid=7

elaborado por el OCLA con información de IAPUCO